Le componenti del rischio di credito (o rischio creditizio) sono diverse e tutte molto importanti.

La scorsa settimana abbiamo affrontato il tema del rischio di credito, in termini generali.

Il rischio di insolvenza influenza anche il pricing. Più elevato è il rischio di credito, più elevato sarà il tasso di interesse richiesto dalla banca che concede il finanziamento come compenso per la maggiore esposizione a tale rischio.

E’ fondamentale però per l’imprenditore conoscere le componenti del rischio creditizio affinché possa aiutare la banca a farsi concedere i finanziamenti.

Le banche cercano di contenere il “rischio credito” attraverso una precisa valutazione della solvibilità e dell’affidabilità di chi richiede un prestito, oppure concedendo prestiti assistiti da garanzie, o costituendo dei fondi di recupero crediti.

Componenti del rischio di credito… eccole!

Di seguito una disamina di ciascuna delle componenti:

EAD (exposure at default)

E’ l’importo dell’esposizione che la banca si troverà ad avere nei confronti di un determinato cliente nel momento in cui si verificherà il default.

MATURITY – rischio di credito

E’ la possibile perdita per l’evoluzione del merito di credito di una impresa cui sia stato attribuito un certo rating e concesso un prestito a tasso fisso rinegoziabile.

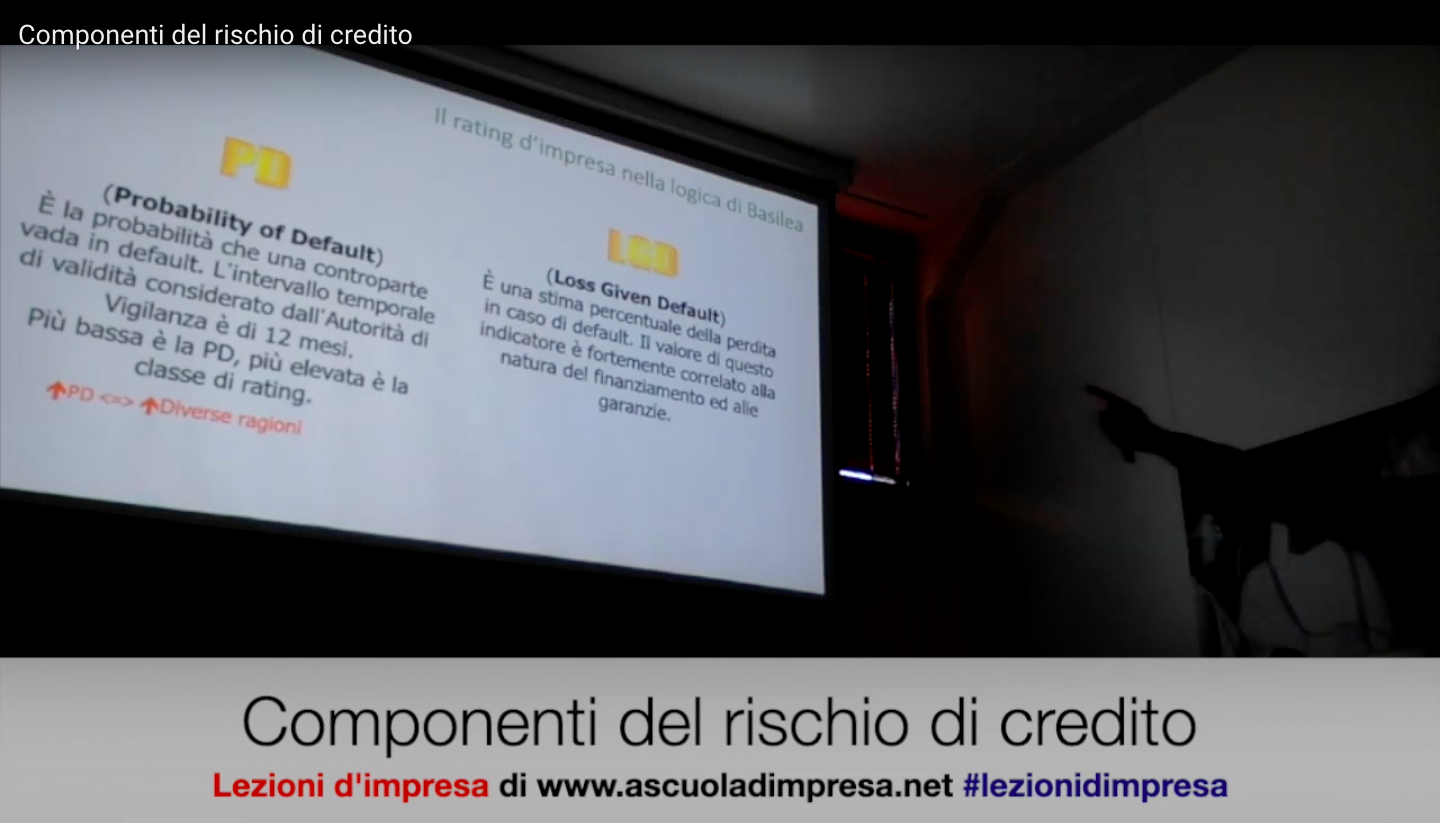

PD (Probability Default) – rischio di credito

E’ la probabilità che una controparte vada in default. L’intervallo temporale di validità considerato dall’autorità di vigilanza è di 12 mesi. Più è bassa la PD, più elevata è la classe di rating. La PD è condizionata dal bilancio e dalla qualità delle sue componenti.

Sulla PD incidono:

- la redditività dell’azienda (ROI),

- la capacità di esprimere equilibrio patrimoniale (stato patrimoniale),

- l’attitudine a generare cassa (equilibrio finanziario)!

LGD (Loss Given Default)

E’ una stima % della perdita in caso di default. Il valore di questo indicatore è fortemente correlato alla natura del finanziamento ed alle garanzie.

LGD = 1-RR con RR il tasso di recupero del credito che è condizionato dalla quantità e dalla qualità delle garanzie!

Per affrontare al meglio il rischio di credito è necessario effettuare spesso alcune indagini!

Il suggerimento è il monitoraggio del proprio bilancio e della propria centrale rischi.

La conoscenza del rating, del merito creditizio, del bilancio, delle componenti del rischio di credito è indispensabile per l’innovazione finanziaria della propria impresa!